Archives

Le festival comme outil de développement territorial

Le festival comme outil de développement territorial

Pas de festival réussi sans ancrage : l’implication des habitants au Festival d’Avignon et au Festival Photo La Gacilly, comme l’implication militante pour le Vegan Pop Festival est nécessaire pour la réussite de ce types d’événements. Le dernier né des festivals représentés n’a pu exister dans un paysage saturé que parce qu’il porte une thématique précise, investie par un réseau d’acteurs. Aussi faut-il s’assurer de la cohérence de son identité et de ses valeurs avec celles en évolution constante du territoire d’ancrage ciblé.

Au Festival Photo La Gacilly, des commandes photographiques portant sur le territoire et les habitants qui dès le départ les interpellent et les impliquent.

Auguste Coudray, directeur communication et RP Bretagne de Yves Rocher et président du Festival Photo La Gacilly précise qu’un festival n’existe que si une dynamique territoriale s’enclenche. Les restaurants, hébergements, taxis… doivent participer. Le festival nécessite une ambition partagée d’un territoire, reconnue et lisible.

Des retombées économiques sur le territoire réelles et calculables (Deloitte). La question de la participation des acteurs économiques locaux à l’effort financier du festival se pose ! (idée de taxe locale à l’instar d’une taxe de séjour, mais pour la participation au fonctionnement du festival)

La demande internationale pour les savoir-faire français est croissante. En particulier, la Chine sollicite les acteurs culturels français.

Le festival a une finalité économique et de développement territorial… mais la première finalité, c’est le rêve ! Autrement dit, le festival fonctionne comme catalyseur de développement s’il y a au départ un besoin, une envie, un rêve qui fondent une promesse culturelle réelle.

La concentration des festivals en période estivale influent sur les cachets des artistes, les coûts de production et la difficulté des acteurs locaux (dont hôtellerie) à absorber sur une trop longue période cet « effet exceptionnel ».

Intervenants :

• Auguste COUDRAY, directeur communication et RP Bretagne de Yves Rocher et président du Festival Photo La Gacilly

• Virginie DE CROZE, directrice de la communication et des RP du Festival d’Avignon

• Nicolas DHERS, président de l’association Smmmile, Vegan Pop Festival

• Pierre MESCHERIAKOFF, directeur développement économique et territorial, Deloitte

Investissement et expansion de l’hôtellerie de chaîne en Afrique subsaharienne, contre vents et marées ?

Investissement et expansion de l’hôtellerie de chaîne en Afrique subsaharienne, contre vents et marées ?

→ En 2017…ouvertures du Noom Hôtel Conakry, de l’Azalaï Abidjan, du Seen Hôtel Abidjan… etc.

→ Et pour continuer, arrivée annoncée cet été 2018 du Hyatt Centric à Dakar (premier du genre sur le continent), du Mövenpick à Abidjan, du Hilton à Douala… d’ici 2019,

→ Mais aussi des projets d’hôtels Azalaï, Mangalis, Onomo, Sheraton, Kama…

→ Enfin, de gros investissements annoncés par les grands groupes : 100 hôtels par Hilton, 200 hôtels par Marriott, un important pipeline du groupe Accor,… pour ne citer qu’eux.

Sans conteste, si l’on devait trouver un dénominateur commun à tous ces événements, on dirait que l’hôtellerie africaine au sud du Sahara ne s’est jamais aussi bien portée que ces dernières années.

L’émergence de l’Afrique comme l’une des régions en forte croissance économique et touristique de ces vingt dernières années a inéluctablement favorisé l’embellie observée sur le marché hôtelier continental au sens large. Cette dynamique a entraîné une appétence aussi bien chez les investisseurs que chez les développeurs de chaînes hôtelières internationales dans un premier temps, puis une émergence de chaînes typiquement africaines, ou du moins s’inspirant du cadre local. Les tensions conjoncturelles et quelques fois cycliques ponctuant régulièrement les pays du continent (crises socio-politiques, crises économiques, épidémies…etc.) n’ont paradoxalement pas ralenti l’expansion du développement hôtelier qui, au fil du temps a su renvoyer l’image d’un marché des plus résilients.

Relocalisation Ouest Africaine, leadership Sénégalo-Ivoirien !

Les destinations d’Afrique de l’Est et Australe sont longtemps apparues comme figures de proue en termes d’investissements et développement qualitatif de l’offre, mais on observe depuis ces cinq dernières années, un leadership pris par les pays d’Afrique de l’Ouest sur la bataille que se livrent les investisseurs et autres acteurs du secteur. Le Nigeria, puissance régionale arrive ainsi en tête des destinations privilégiées, avec une soixantaine d’hôtels prévus (un peu plus de 10.000 chambres selon les prévisions de pipeline annoncées en 2017 par certains observateurs). Côté francophone, le Sénégal et la Côte d’Ivoire demeurent les principales destinations d’intérêt pour la pénétration des investisseurs et des groupes hôteliers. La Côte d’Ivoire affichait notamment un pipeline de plus de 10 projets début 2017, avec une majorité sous enseignes, et près de 2 000 chambres prévues à horizon 2020. Le marché sénégalais s’apprêtait à voir se compléter son offre par l’arrivée prévue d’au moins trois chaînes hôtelières, dont une petite très locale, Fleur de Lys qui comptera 3 établissements. En Guinée Conakry, Sierra Leone, Bénin… l’investissement hôtelier dans la sous-région a le vent en poupe et résiste spectaculairement aux caprices conjoncturels cycliques.

Avant, beaucoup de Haut de Gamme / Luxe, mais ça c’était avant !

Pendant des décennies, la cartographie hôtelière d’une grande partie de l’Afrique subsaharienne affichait majoritairement des hôtels d’affaires Haut de Gamme ou Luxe, seuls à intéresser les investisseurs, et s’adressant majoritairement à une clientèle occidentale et dans une moindre mesure, institutionnelle, via des contrats spécifiques. On dénombrait également quelques établissements du marché intermédiaire, et un nombre important d’hôtels dits « Economique », mais en réalité des produits de qualité très médiocre, souvent tenus par des particuliers. Progressivement, la tendance à un développement tous azimuts de produits Haut de Gamme s’est inversée au profit d’établissements d’Entrée de gamme et Intermédiaires plus normés (Super Economique, Economique et Milieu de Gamme). Investisseurs et groupes hôteliers internationaux déjà présents ou nouveaux entrants, mus par des perspectives de croissance de l’économie et du tourisme africains, se sont orientés vers une stratégie leur permettant une couverture différenciée du marché, avec un repositionnement sur leurs enseignes « middle class », voire « lower class » autrefois réservées aux seuls marchés occidentaux. C’est le cas du groupe Accor, le plus établi sur le continent en nombre d’établissements, qui a depuis mis l’accent sur le développement de ses marques Ibis (Super Economique et Economique) et Novotel (Milieu de Gamme). De plus, l’émergence d’une classe moyenne africaine aussi bien sur les segments affaires que d’agrément, en recherche de produits budgétairement accessibles mais répondant aux besoins du voyageur moderne a su conforter ces choix stratégiques, accélérant progressivement la tendance. Au fil du temps, investisseurs et groupes internationaux ont ajusté leur lorgnon pour mieux apprécier les perspectives de ces segments.

Sauf que…

L’hégémonie d’autrefois a rapidement dû faire face à un sursaut de nombreux entrepreneurs locaux qui ont timidement, mais sûrement marqué leur intérêt pour le développement hôtelier et se sont saisis de l’opportunité offerte par les différents indicateurs de croissance. Cela s’est rapidement illustré par la naissance d’établissements modernes, soucieux de répondre à la fois aux normes du secteur et à une clientèle en constante demande et exigeante…

Et l’Afrique de l’Ouest francophone devint le berceau de nouvelles marques panafricaines !

Si l’Afrique subsaharienne est longtemps restée à la traine sur le développement d’enseignes typiquement locales, l’avènement d’entrepreneurs locaux intéressés par le secteur a progressivement reconfiguré la tendance.

En Afrique de l’Ouest francophone notamment, le groupe Azalaï du Malien Mossadeck Bally reste pionnier des marques locales, avec à ce à jour sept hôtels localisés sur les principales capitales de la sous-région. Ses produits se déclinent en catégories 2 à 5 étoiles, avec des thématiques puisées de l’art ou la culture locale. Le groupe compte par ailleurs un hôtel d’application incluant un centre de formation à l’hôtellerie et au tourisme localisé à Bamako. L’année 2017 a vu l’ouverture de deux établissements, à Abidjan et Nouakchott, et pour la seule année 2018, Azalaï annonce l’ouverture de pas moins de 9 hôtels sur plusieurs villes d’Afrique de l’Ouest.

Azalaï Hôtel Nouakchott et Azalaï Hôtel Abidjan – Source : Groupe Azalaï

Dans la même lancée, Onomo Hôtels a ouvert ses premiers établissements entre 2009 et 2012 à Dakar, Abidjan et Libreville, une arrivée novatrice, avec des produits uniquement « Economique », s’intégrant aux identités locales et répondant aux exigences des normes internationales, tout en revendiquant l’accent mis sur le développement durable. Ces établissements ont rapidement apporté les services attendus par les clientèles majoritairement représentées par l’homme d’affaires national, régional ou international en recherche d’un produit d’un bon rapport qualité prix.

Onomo Libreville : Source Wikimédia

Le groupe Mangalis, arrivé il y a moins de cinq ans, se décline quant à lui en 3 catégories, Noom, Seen et Yaas, respectivement Haut de Gamme, Milieu de Gamme et Economique. Comme pour les autres, les hôtels du groupe répondent aux normes internationales, en termes de services, surfaces chambres, équipements et pour les mêmes clientèles, locale, régionale et internationale. Trois établissements ont ouvert courant 2017, le Noom à Conakry, le Seen à Abidjan et le Yaas à Dakar. Le groupe maintient son objectif d’un ambitieux pipeline annoncé lors de son lancement, dans plusieurs capitales ou grandes villes régionales, Cotonou, Niamey, Freetown et un peu plus loin à Pointe-Noire.

Philippe Colleu, ancien directeur Afrique du groupe Accor et à l’origine du concept Onomo Hôtels vient d’annoncer le lancement d’un nouveau concept hôtelier sous la marque Kama Hôtel Africa. Une nouvelle révolution ? En effet, le projet ambitionne de s’implanter uniquement dans des villes secondaires africaines encore peu ou pas explorées par la plupart des groupes hôteliers. L’autre nouveauté consistera à retrouver dans la même structure, un mix de chambres Economique et Milieu de Gamme, une exigence sera portée sur l’aspect développement durable et l’empreinte culturelle locale. Enfin, le groupe revendique un projet porté uniquement par des investisseurs africains. Les premiers hôtels annoncés aux alentours de 2020 seront localisés à Yamoussoukro en Côte d’Ivoire et Touba au Sénégal.

Concept Kama Hôtels. Source Groupe Kama Hôtels Africa

Le vent en poupe ? Gageons qu’il n’y ait pas de trous d’air !

Si le sous-continent reste encore confronté à des défis importants, les indicateurs du secteur hôtelier restent au vert, avec une bonne croissance des investissements et une amélioration de la qualité de l’offre au fil du temps, aussi bien pour les économies les plus dynamiques que les destinations les moins prisées. De nombreuses études et l’affluence aux sommets dédiés à l’investissement hôtelier en Afrique chaque année confirment la bonne santé de l’investissement hôtelier et les performances du secteur à moyen, voire long terme. In Extenso TCH participe de cette dynamique de développement du secteur en Afrique au sens large, et en Afrique de l’Ouest en particulier où, de nombreux projets parmi ceux cités ont bénéficié de l’expertise du cabinet.

Découvrez l’expertise d’In Extenso TCH sur le territoire africain.

Olivier Teme-Enama

Consultant

LA BONNE SANTE DES MUSEES FRANÇAIS

LA BONNE SANTE DES MUSEES FRANÇAIS

Près de 200 projets d’ouvertures ou de rénovations sont en cours pour les musées en France

Il y aurait près de 200 projets d’ouvertures en cours, dont 60 à 80 déjà biens engagés selon Christophe Clément, sous-directeur de la politique des musées au ministère de la Culture.

Parmi tous ces projets, il y a ceux par exemple du Musée National de la Marine de Paris qui a fermé récemment ses portes pour les cinq années à venir, ainsi que ceux du Musée Carnaval et au cœur du Marais dont la transformation sera achevée en 2020.

Musée National de la Marine ©MnM-photo S.Dondain

En région, À Roubaix, c’est la Piscine, le musée d’art et d’industrie dont l’agrandissement de plus de 2000 m² devrait s’achever à l’automne 2018 ; en Gironde, à Bordeaux, le Musée de la mer et de la marine sera inauguré en juin 2018.

Malgré une baisse généralisée des fréquentations sur l’année 2016, liée aux attaques terroristes des années 2015 et 2016, la raison de ce renouveau tiendrait néanmoins à une demande de plus en plus forte de la part des touristes en matière de musée. En effet, entre 2009 et 2015, la quantité de visiteurs est passée de 56 à 61 millions par an, soit une hausse d’environ 8%.

Quelques autres ouvertures et (ré)ouvertures en 2018

• Réouvert ure en juin 2018 du musée Albert-Kahn à Boulogne, ainsi que des jardins avec un nouveau bâtiment de 2 300 m², d’un musée d’estampes et d’un auditorium de 120 places, et ouverture d’un salon de thé japonais et d’un restaurant.

ure en juin 2018 du musée Albert-Kahn à Boulogne, ainsi que des jardins avec un nouveau bâtiment de 2 300 m², d’un musée d’estampes et d’un auditorium de 120 places, et ouverture d’un salon de thé japonais et d’un restaurant.

Musée Albert-Kahn © Kengo Kuma and associates

• Fin 2018 : ouverture de Citéco, Cité de l’économie dans l’ancien hôtel Gaillard, bâtiment classé de 1882 dans le 17e arrondissement, avec bibliothèque économique, amphithéâtre de 120 places et restaurant, et présentant sur 2 500 m² des expositions sur l’économie, la monnaie et la finance.

• Réouvertu re en 2018 du Museum d’Histoire Naturelle de Bordeaux après un long chantier de rénovation-extension dont la première pierre a été posée le lundi 4 mai 2015.

re en 2018 du Museum d’Histoire Naturelle de Bordeaux après un long chantier de rénovation-extension dont la première pierre a été posée le lundi 4 mai 2015.

Museum d’Histoire Naturelle de Bordeaux ©Die Werft

• C’est en septembre 2018 que doit ouvrir au public le nouveau Musée de la Romanité de Nîmes. Au total, les nouveaux bâtiments offriront 10 000 m² de surface dont 3 500 m² d’exposition, entourés de 3 400 m² de jardin, ainsi que des dispositifs incluant des nouvelles technologies telles que de la réalité augmentée.

• Après quatre ans de travaux d’extension, le nouveau Musée de Lodève ouvrira ses portes en juillet 2018 avec plus de 2700 m² de surfaces et une exposition d’été consacrée aux faunes de Picasso et Dardé.

• Fermé depuis avril 2004, le musée des Beaux-Arts et d’Archéologie de Besançon poursuit ses travaux de rénovation. Sa réouverture est annoncée pour le 16 novembre 2018. Le « nouveau » musée agrandi, présentera 1500 œuvres supplémentaires sur 1000 m2.

Les français vont de plus en plus au musée

44 % des Français déclarent avoir visité un musée ou une exposition au moins une fois dans l’année, selon les dernières enquêtes du Crédoc, réalisées en juin 2016. « Ce chiffre a progressé de plus de 10 % en dix ans et de 9 % depuis 5 ans, notamment au sein des couches moyennes et populaires », note le rapport sur les musées du XXIe siècle.

La fréquentation globale des 1 220 établissements labellisés « Musée de France » a certes baissé (environ 10 %) en 2016, en raison des attentats, mais cette baisse est surtout imputable à la défection des touristes étrangers et des scolaires. « Les Français ne se sont pas détournés des musées. »

Les Français sondés par le rapport souhaitent, en priorité, que les musées « adaptent leur offre aux jeunes générations » (91 %), et « s’adressent à tous quels que soient sa culture ou son milieu » (91 %) et « soient plus vivants et conviviaux » (89 %).

De quoi convaincre les collectivités de continuer à ouvrir des musées.

Ainsi, En dépit de la baisse de moyen des collectivités locales, l’engouement des élus comme du public pour ces institutions culturelles ne se dément pas. Il est à noter que, d’après la dernière note 2015-2017 de l’Observatoire des politiques culturelles, que les musées et le patrimoine sont les moins impactés par les baisses de dépenses des collectivités.

Ces projets ont un objectif double pour les collectivités de cohésion sociale et de développement touristique.

Les musées français multiplient également les projets de développement à l’étranger

A l’instar du Louvre Abu Dhabi, qui a été inauguré le 8 novembre en présence du président de la République, Emmanuel Macron, les musées français multiplient les projets de développement à l’international.

Plébiscitées « intramuros » par les visiteurs étrangers (ces derniers représentent, à titre d’exemple, 70% du public du musée du Louvre) mais aussi lors d’expositions de prestige à l’étranger (citons la présentation triomphale de la collection du musée Picasso à travers le monde), ces institutions misent notamment sur la richesse de leurs collections pour proposer des formules inédites de partenariats, ponctuels ou durables, avec un unique objectif : promouvoir un patrimoine exceptionnel tout renforçant le rayonnement culturel hexagonal.

En 2015, le Centre Pompidou a ouvert à Malaga, ville natale de Picasso, un premier « Centre Pompidou provisoire », en place pour une durée de cinq ans.

Le Centre ne compte cependant pas en rester là car l’objectif, à terme, est bien de construire un réseau mondial, propice à la valorisation à l’étranger des quelques 120 000 œuvres qu’il abrite. Après Malaga, il s’installera à Shanghai en 2019.

Centre Pompidou à Malaga ©ByEpizentrum

Enfin la création en 2020 d’un nouvel espace dédié à l’art moderne, l’art contemporain et l’architecture, dont le programme et le projet sont conçus en collaboration avec le Centre Pompidou, a également été annoncée par la région de Bruxelles-Capitale le 29 septembre 2016.

Chloé LEONETTI

Consultante-Manager

LE MANDAT DE GESTION HOTELIER V/S CONTRAT DE LOCATION GERANCE HOTELIERE

Mandat de gestion hôtelier ou Contrat de location gérance hôtellière ?

1- L’intérêt du mandat de gestion et du contrat de location gérance pour le propriétaire du fonds hôtelier

- confier la gestion de l’hôtel à un professionnel confirmé de l’hôtellerie

- maintenir ou améliorer les performances de l’hôtel

- conserver la propriété du fonds de commerce hôtelier

- assurer le financement des murs et /ou des travaux de rénovation de l’hôtel et la mise en conformité de cet ERP

2- Les principales similitudes entre les deux contrats

- le loueur/ le mandant restent propriétaires du fonds de commerce et en supportent la perte de valeur /les risques d’exploitation.

- le locataire-gérant / le mandataire ont toute latitude pour négocier leurs conditions contractuelles d’intervention.

- le loueur/ le mandant peuvent exercer un droit de regard sur la performance / la comptabilité de l’exploitant (ex : clause de garantie de revenus)

- la durée des contrats est libre

- aucune indemnité n’est à verser à la fin des contrats

3- Les principales distinctions entre les deux contrats

Sur le plan légal

- le contrat de gestion est soumis au Code Civil : il n’y a aucune disposition d’ordre

public à respecter la liberté contractuelle prévaut - le contrat de location-gérance est soumis aux règles du Code de Commerce Art. L.

144-1 à L. 144-13 qui sont d’ordre public et doivent être impérativement respectés.

Sur le plan financier

- avec le mandat de gestion, le mandataire reverse au mandant la totalité des bénéfices de l’exploitation; Il est rémunéré sur la base d’un honoraire de gestion et d’un honoraire de résultat – la priorité des paiements

- le locataire-gérant conserve les bénéfices de l’exploitation. Il verse au loueur une

redevance fixe ou variable.

4- Les précautions à prendre par le propriétaire du fonds de commerce avant de signer

- analyser la pertinence du business plan de l’exploitant, les études de marché et le

CAPEX en cas de travaux significatifs à prévoir (mise en conformité par rapport aux

normes, entretien, rénovation lourde ,,,)

Pour les deux contrats

- au plan matériel, s’assurer de la livraison des locaux conformes à leur destination

- s’assurer des clauses de sortie contractuelles (ex : vente des murs ,,,)

Pour les mandats de gestion

- la négociation avec les opérateurs hôteliers se fait généralement à partir de leur projet de contrat type, alors qu’il peut y avoir des intérêts divergents pour les parties,

- négocier le budget annuel et le reporting de l’opérateur hôtelier et le contrôle de

l’exploitation par le propriétaire du fonds - s’assurer au cours du contrat de la performance de l’opérateur hôtelier (ex : les tests

de performance pour vérifier la rentabilité de l’hôtel).

5- Les principales contraintes juridiques et économiques pour le propriétaire du fonds

de commerce

Pour le contrat de location-gérance

- la contrainte légale d’un fonds de commerce préexistant exploité depuis 2 ans par son propriétaire (art. L 144-3 Code de Commerce),

- la solidarité entre le propriétaire et le locataire-gérant est désormais réduite au strict

minimum au regard de la loi SAPIN II (NB : depuis décembre 2016)

Pour les deux contrats

- Les dépenses en matière d’investissement (CAPEX) et le cahier des charges de l’opérateur hôtelier

NB : Demeurent les lourdes contraintes en termes de responsabilité solidaire (l’article R 123-3 du CCH) du fait qu’il s’agit de l’exploitation d’un ERP

6- Observation sur le cas particulier où le mandataire/le locataire gérant se voit

transférer la charge de la gestion du personnel de l’hôtel

Le principe : l’opérateur hôtelier devient l’employeur unique du personnel de l’hôtel

- de droit avec le contrat de location-gérance (art L 1224-1 du Code du travail)

- faculté avec le mandat de gestion : partie à contractualiser

- y a-t-il véritablement transfert de la charge du personnel

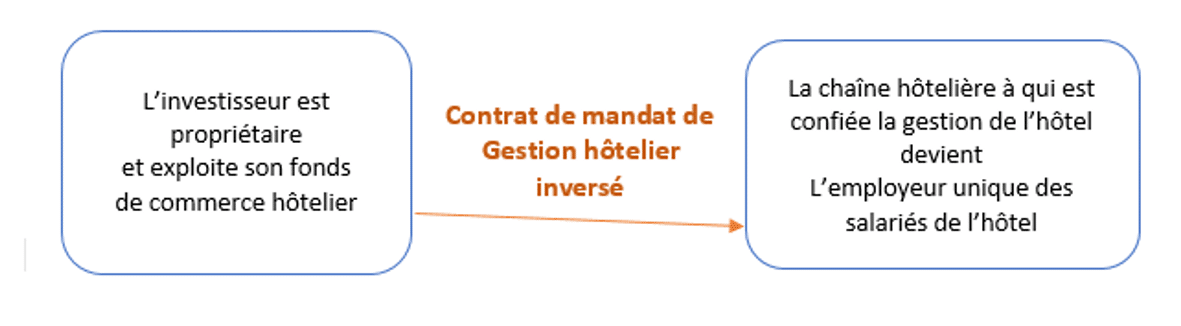

- tout est contractualisé : descriptif du contrat de management inversé

Un point délicat à aménager contractuellement et en pratique au sujet du sort des salariés en fin de contrat vis-à-vis du successeur du locataire gérant ou du mandataire en place.

7- En cas de litige entre les parties : quel est le juge compétent ?

Dans les deux cas, c’est le juge du commerce qui est compétent.

Possibilité de prévoir une clause attributive de juridiction sur le lieu du site ( + aisé en cas de traitement d’une expertise judiciaire des locaux par exemple ). Alternativement, possibilité de prévoir une clause de médiation et d’arbitrage.

Christopher Boinet et Anne Epinat

Avocats In Extenso Avocats

Développement durable & Hôtellerie (VRAI-FAUX)

Développement durable & Hôtellerie (VRAI-FAUX)

Tour d’horizon des vraies et fausses idées de l’hôtellerie durable.

La démarche développement durable d’un hôtel est un critère de choix déterminant pour le client

Plusieurs éléments clés permettent à la Société des Bains de Mer d’être parmi les groupes hôteliers les plus performants en termes de politique environnementale. D’abord une grande flexibilité et une communication discrète et diplomate. En cas de réticence du client sur le sujet environnemental, le groupe hôtelier explique toujours s’astreindre à une analyse au cas par cas de chaque situation lui permettant de trouver un équilibre entre les besoins de la clientèle et les engagements des établissements certifiés. Dimitri De Andolenko souligne également l’importance de s’appuyer sur des outils techniques performants qui permettent de respecter les engagements environnementaux sans amoindrir l’expérience client (par exemple, système de chauffage intelligent qui se coupe automatiquement à l’ouverture des fenêtres à l’Hôtel de Paris). D’après Monsieur De Andolenko, il est indispensable d’avoir un regard inversé sur les consommations. L’idée est de réfléchir d’abord aux innovations en amont qui permettront de réduire les volumes consommés et la création de pollution plutôt que de réfléchir aux techniques de dépollution. A titre d’exemple, au Monte Carlo Beach Relais et Châteaux, le restaurant ELSA a été certifié bio en catégorie 3 grâce à une politique favorisant la qualité à la quantité qui a permis une meilleure gestion des quantités servies. Monsieur De Andolenko ajoute qu’aujourd’hui, la réflexion n’est plus seulement à la réduction des consommations mais bien à la production d’énergie. Le dernier point stratégique concerne la responsabilisation des équipes au respect de l’environnement. Ceci est rendu possible à la Société des Bains de Mer grâce, par exemple, aux fiches métiers qui contiennent toutes un engagement environnemental à respecter pour le salarié, ou à travers l’introduction d’objectifs environnementaux dans l’évaluation annuelle des performances des directeurs d’établissements.

En amont, il s’agit de travailler au plus près des fournisseurs pour renégocier les contrats et s’assurer, par exemple, que les produits utilisés lors de traitement du linge sont sous certification environnementale, ou s’orienter vers des produits alimentaires plus cohérents avec la démarche durable souhaitée. Il est également nécessaire de formaliser la mise en place de nouvelles procédures d’exploitation et d’assurer une formation complète du personnel à ces nouvelles méthodes de travail.

Pendant le séjour des clients à l’hôtel, cela se traduit principalement par une bonne communication. Il est nécessaire de présenter la démarche environnementale au client et de répondre clairement à ces interrogations à ce sujet. Cela permet d’ajuster si nécessaire le service proposé aux besoins du client, et d’éviter les éventuelles plaintes post séjour.

A la suite du séjour, il est important pour l’hôtelier de gérer efficacement les différents outils de communication et de commercialisation afin de faire de cette démarche un réel outil de différenciation et un gage de la qualité des services proposés. Egalement, sur les plateformes d’avis clients, la gestion de l’e-reputation est essentielle. En interne, il est évident que la viabilité financière et le retour sur investissement des actions réalisées pour le déploiement de la démarche respectueuse de l’environnement sont stratégiques, tout comme le contrôle des coûts et l’orientation des prévisions d’investissements afin de pouvoir poursuivre la démarche sur le long terme.

In Extenso Tourisme, Culture et Hôtellerie

– UNWTO Tourism Highlights 2017 Edition : http://www2.unwto.org/content/data

– www.TripAdvisor.fr

– http://fr.montecarlosbm.com/be-green/certification-green-globe/f

Assises du tourisme La Rochelle : présentation de la stratégie touristique de la communauté d’agglomération de La Rochelle

Assises du tourisme La Rochelle : présentation de la stratégie touristique de la communauté D’AGGLOMÉRATION de La Rochelle

- Faire de la mer un pilier de l’attractivité touristique territoriale : proposer une expérience unique du littoral atlantique en valorisant la singularité et les atouts du territoire.

- Structurer l’offre touristique : proposer des offres thématiques et de qualité en lien avec l’histoire du territoire et son patrimoine historique et naturel, permettant de réaliser des séjours d’affaires ou de loisirs toute l’année.

- Améliorer en continu l’expérience client de la destination : veiller à la qualité de l’expérience du visiteur tout au long de son séjour, développer des offres touristiques authentiques qui puissent correspondre à chacun et qui mobilisent les habitants.

- Faire de l’Agglomération de La Rochelle une destination touristique plus performante en région Nouvelle-Aquitaine : se doter des moyens de dynamiser la croissance du secteur.

Dominique Lecea, directeur In Extenso TCH en maître de cérémonie a animé les tables rondes.

Table ronde 1 : Quelles actions de promotion, quels services renforcer à destination des professionnels et des clientèles touristiques ?

Table ronde 2 : Quels projets d’aménagements structurants pour conserver et renouveler une offre territoriale attractive pour les investisseurs et les clientèles touristiques ?

Jean-François FOUNTAINE, président de la communauté d’agglomération et maire de La Rochelle a conclu la soirée : « Ensemble, faisons de l’Agglomération rochelaise une ʺréférence atlantique ʺ ».

Les Tendances de l’hôtellerie Nouvelle Aquitaine Conférence – Bordeaux – Lundi 27 novembre 2017

Les Tendances de l’hôtellerie Nouvelle Aquitaine

Conférence – Bordeaux

Lundi 27 novembre 2017 – 14h30 – 17h00

Cité du Vin

134-150 Quai de Bacalan – 1 esplanade de Pontac, Bordeaux

Les équipes d’In Extenso et de Deloitte organisent à Bordeaux, un rendez-vous annuel des décideurs, développeurs, investisseurs, opérateurs, acteurs publics de l’hôtellerie et du tourisme de Nouvelle Aquitaine.

PROGRAMME

Introduction

Office de Tourisme et des Congrès de Bordeaux Métropole

Les tendances de l’hôtellerie en Nouvelle Aquitaine

- L’évolution du parc

- Les performances de l’hôtellerie

- Les tendances européennes

In Extenso Tourisme, Culture & Hôtellerie

Interview

Comité Régional du Tourisme Nouvelle Aquitaine

TABLE-RONDE

Solenne Devys, Directrice Produit et Communication, Okko Hôtels

Bernard Guilbaud, Directeur Adj. du Développement, Europe de l’Ouest, Choice Hotels Europe

Sylvain Valadas, Directeur Marketing, Melt – Hybride Hôtel

Anthony Torkington, Directeur Général, Le St-James, Relais & Châteaux à Bouillac

Olivier Petit, Associé, In Extenso Tourisme, Culture et Hôtellerie

Clôture de la conférence

Evénement // Lyon le 23 novembre 2017 // Les Tendances de l’Hôtellerie Grand Lyon et La Transmission / Reprise dans le secteur

Les Tendances de l’Hôtellerie Grand Lyon

La Transmission / Reprise dans le secteur

Jeudi 23 novembre 2017 – 14h30 – 16h30

Crédit Agricole – 16 place Bellecour – 69002 Lyon

PROGRAMME

Tendances du Tourisme et de L’Hôtellerie

Olivier PETIT – In Extenso Tourisme Culture et Hôtellerie

Focus sur le bail hôtelier

Christopher BOINET – In Extenso Avocats

Table-ronde

Loïc RENART – UMIH

Matthieu CHAVANEL – Extendam

Loïc GIROUD – Groupe SOGEPAR

Pierre FERRARESE – Responsable Crédit Bail Immobilier Crédit Agricole Leasing & Factoring

Christopher BOINET – In Extenso Avocats

Guillaume JALLIFFIER – Transaxio Hôtel (modérateur)

Contrats de management hôtelier inversé : un succès entre propriétaires et enseignes hôtelières

COMMENT EN FRANCE, LES PROPRIETAIRES ET LES ENSEIGNES HOTELIERES NEGOCIENT AVEC SUCCES LES CONTRATS DE MANAGEMENT HOTELIER INVERSE

Le contrat de management hôtelier est un contrat entre une société de management hôtelier (le gestionnaire) et un propriétaire d’hôtel, au titre duquel le gestionnaire assume l’entière responsabilité de la gestion opérationnelle de l’hôtel, en fournissant tous les services nécessaires à cet effet (direction, supervision, expertise…) au travers des méthodes et procédures éprouvées.

Pour un propriétaire (fonds d’investissement / institution financière..) les principaux objectifs sont de :

- sélectionner le gestionnaire qui maximisera la profitabilité et donc la valeur de son actif,

- sécuriser dans les meilleures conditions possibles les termes du contrat conclu avec le gestionnaire par lequel il se décharge totalement de la responsabilité de l’exploitation

- veiller en même temps que la rémunération du gestionnaire soit en relation avec sa performance dans l’atteinte ou le dépassement des résultats.

Il est convenu que le gestionnaire doit faire bénéficier le propriétaire de son expérience et de son savoir-faire, notamment sur les procédures de gestion et d’organisation de l’hôtel en matière de ressources humaines, même si de façon générale, le propriétaire de l’hôtel reste dans les contrats de management classiques juridiquement l’employeur du personnel.

Les ressources humaines d’un hôtel constituent un atout essentiel de réussite et de valorisation de l’image de l’entreprise. Il n’en demeure pas moins que d’un point du vue purement financier, la masse salariale représente un poste élevé de dépenses[1]. Elle peut également, si sa gestion n’est pas structurée, constituer une importante source de risques juridiques et sociaux.

Or, le propriétaire peut se trouver responsable des stratégies élaborées en matière de ressources humaines. Celles-ci peuvent, en pratique, être décidées exclusivement par l’opérateur hôtelier, en charge de l’opérationnel et seul sachant en matière d’hôtellerie.

Certains propriétaires financiers ne s’engagent que sur des contrats de managements hôteliers inversés. Dans ce type d’opération, le gestionnaire est l’unique employeur du personnel de l’hôtel.

Comparaison rapide avec les contrats de gérance hôteliers

Avec le contrat de location gérance, le locataire gérant est, de par la loi, le locataire du fonds de commerce à ses risques et périls et seul employeur du personnel. Le recours au contrat de location gérance offre donc apparemment beaucoup de simplicité. Mais pourquoi les gestionnaires hôteliers n’y recourent ils pas alors plus fréquemment ?

En fait, le gestionnaire hôtelier accepte d’être l’employeur du personnel, mais sous réserve de pouvoir en répercuter la charge sur l’hôtel exploité.

C’est tout l’enjeu des négociations du contrat de management hôtelier inversé : organiser de manière contractuelle la gestion du personnel.

Le propriétaire va se montrer alors tout particulièrement vigilant sur la négociation des points clés des contrats afférents à l’encadrement du personnel. Seront ainsi particulièrement examinés, les conditions et les standards de la marque que leur soumettent les enseignes notamment sur la gestion des ressources humaines.

Le propriétaire doit en effet contrôler son gestionnaire sur l’exécution du contrat. L’objectif est notamment d’assurer une rentabilité réelle au projet.

Une stratégie de négociation avec l’enseigne s’établit alors en hiérarchisant les clauses essentielles du contrat en la matière, avec celles non négociables et celles discutables et la fixation d’objectifs définis et une vision claire des intérêts juridiques et financiers du propriétaire.

DESCRIPTION DU PROCESSUS D’ELABORATION DU CONTRAT DE MANAGEMENT HOTELIER INVERSE

Le propriétaire procède parfois par appel d’offres pour sélectionner le gestionnaire de l’hôtel.

Le propriétaire demande souvent, et en pratique donc impose dans son « term sheet », que le gestionnaire soit l’unique l’employeur des salariés de l’hôtel. Le gestionnaire qui sera sélectionné, va dès lors proposer un contrat de management hôtelier extrêmement détaillé pour couvrir son risque d’exploitation du personnel.

Le contrat de management hôtelier inversé stipule souvent que le gestionnaire est l’employeur unique du personnel de l’hôtel, en ce compris le directeur général de l’hôtel.

Le gestionnaire sera, de son côté, extrêmement vigilant à ce que toutes les dépenses qui relèvent de la gestion du personnel soient bien traduites en frais d’exploitation de l’hôtel.

A ce titre, le contrat précise en général que le gestionnaire exerce seul l’autorité sur le personnel (pouvoir de direction et pouvoir disciplinaire). Le gestionnaire se voit attribuer l’ensemble des droits/prérogatives et obligations attachés à sa qualité d’employeur en matière de relations individuelles et collectives de travail conformément à la réglementation française applicable. Il assure donc notamment (sans que cette liste soit limitative) :

- la sélection, le recrutement, la formation, la gestion administrative (suivi des absences, congés etc.), la gestion de carrière (avancement, promotion) et la fin des contrats du personnel ;

- la fixation et le versement chaque mois de l’intégralité de la rémunération du personnel ;

- la détermination des conditions de travail ;

- l’élaboration et la tenue de l’ensemble de la documentation et affichages obligatoires ;

- l’organisation des élections professionnelles, l’ensemble des relations avec les partenaires sociaux (institutions représentatives du personnel, syndicats).

Mais ces stipulations, utiles, doivent être confirmées « dans les faits ». En effet, le propriétaire doit impérativement, en pratique, s’interdire de donner des ordres et des consignes aux salariés. A défaut, ces dispositions contractuelles n’auraient aucune valeur. Elles ne pourraient pas exonérer le propriétaire de son éventuelle responsabilité.

Les parties conviennent dans le contrat que la désignation du directeur général (parfois celle des postes clé également) sera soumise à l’approbation préalable et écrite du propriétaire. Ce dernier n’a cependant pas de droit de veto : il ne peut différer ou refuser son accord de manière déraisonnable.

A titre d’illustration, pour ne pas bloquer la direction de l’hôtel, les contrats de management hôtelier prévoient souvent que le propriétaire ne pourra pas rejeter plus de deux candidats proposés par le gestionnaire pour le poste de directeur général.

De même, les contrats imposent au gestionnaire de communiquer la rémunération du directeur général de l’hôtel au propriétaire lors de l’embauche, puis par la suite dans le cadre de la procédure budgétaire tout au long du contrat.

Les critères du gestionnaire en termes de rémunération, de retraite ou de participation des salariés de l’hôtel, sont souvent établis à la lumière des usages des hôtels de catégorie comparable. Ces critères font régulièrement l’objet de benchmark par comparaison à ceux des hôtels concurrents pré-identifiés entre le gestionnaire et le propriétaire.

Les parties doivent également porter une attention particulière aux clauses dites « coûts du personnel de l’hôtel » (couvrant notamment les coûts de recrutement, de rémunération, d’avantages, de primes, de participation, de licenciement et autres dépenses, charges sociales, impôts et taxes (CVAE incluse).

Ces coûts doivent être mentionnés de la manière la plus exhaustive possible en intégrant notamment : les dettes, les réclamations, les coûts divers, mais également les honoraires raisonnables des conseils juridiques, ainsi que tous les coûts et avantages liés aux contrats des expatriés et à la demande et à l’obtention des permis de travail et visas). Ils seront évidemment refacturés par le gestionnaire à l’euro et pris en charge par l’hôtel en frais d’exploitation.

La question des salariés étrangers employés par l’hôtel.

Concernant les salariés étrangers employés par l’hôtel, dans la mesure où cela est autorisé par le propriétaire, ce dernier demande essentiellement que le gestionnaire supporte seul les risques inhérents à de telles embauches.

Seul employeur, le gestionnaire doit effectuer toutes les formalités nécessaires au dépôt et à l’obtention des visas et des permis de travail des salariés.

Le coût de ces demandes et des conseils juridiques, fiscaux et autres nécessaires pour obtenir ces permis et visas, et pour négocier et signer les contrats d’embauche des membres du personnel expatriés seront répertoriés comme frais d’exploitation de l’hôtel.

La fin du contrat de management hôtelier

A la fin du contrat de management hôtelier, par expiration ou résiliation anticipée pour quelque raison que ce soit, les salariés sont transférés de plein droit au propriétaire du fonds de commerce ou au nouveau gestionnaire de l’hôtel. Cette situation, qui résulte de l’application de l’article L. 1224-1 du Code du travail est souvent rappelée dans le contrat.

Le contrat peut préciser, par ailleurs que, si les conditions prévues par l’article L. 1224-1 du Code du travail ne sont pas réunies, le propriétaire doit s’engager à consacrer ses « meilleurs efforts » afin d’assurer le transfert des salariés vers un éventuel nouveau gestionnaire de l’hôtel.

Le propriétaire demande, quant à lui, contractuellement que le gestionnaire l’informe du contenu des accords et des transactions conclus avec le personnel, ainsi que des coûts qui en résultent. Il impose contractuellement un droit de veto sur d’éventuels accords qu’il pourrait juger disproportionnés[2]. Mais de telles pratiques restent sujettes à précaution. En effet, en imposant de telles pratiques, le propriétaire de l’hôtel court le risque que son « contrôle » soit considéré comme une « immixtion » dans la gestion du personnel de l’entreprise. Si cette intrusion devenait trop importante, il ne peut être exclu qu’elle emporte la reconnaissance de co-employeurs des salariés. De même, la rémunération « forfaitaire » de telles opérations, lorsqu’elle existe, doit impérativement être examinée à la lumière des règles relatives au marchandage et au prêt de main d’œuvre à but lucratif.

Si l’hôtel vient à cesser son activité, les parties prévoient dans leur contrat que c’est bien au gestionnaire de procéder au licenciement du personnel de l’hôtel. Dans le contrat de management, le propriétaire s’engage alors à rembourser au gestionnaire, intégralement et sur justificatifs les frais de licenciement, les indemnités de toute nature, les frais de contentieux et, d’une façon générale, toutes les sommes dues au personnel de l’hôtel ou aux organismes sociaux (sauf faute du gestionnaire bien sûr).

Le contrat de gestion hôtelier mentionne ainsi souvent que cet engagement contractuel est subordonné à la double condition que le gestionnaire ait consacré ses meilleurs efforts pour :

- transférer ou reclasser le personnel de l’hôtel, ou

- que la procédure d’information et de consultation sur les licenciements ait été valablement engagée par le gestionnaire dans un délai raisonnable (par ex au plus tard 3 mois avant l’arrivée du terme ou de la prise d’effet de la résiliation du contrat de management hôtelier).

Le cas juridiquement et financièrement sensible du transfert ou du reclassement du personnel dans d’autres établissements : le gestionnaire impose tout particulièrement au propriétaire que celui-ci lui rembourse tous les frais et, d’une façon générale, toutes les sommes dues au personnel ou aux organismes sociaux en relation avec ce transfert ou ce reclassement.

S’agissant des modalités du règlement des sommes dues au gestionnaire par le propriétaire en la matière : le gestionnaire impose nécessairement un mécanisme de remboursement sur factures sans délai via une autorisation de prélèvement sur le compte bancaire de l’hôtel.

De surcroît, le gestionnaire demande une garantie financière du propriétaire, en contrepartie de la gestion et de la prise en charge du personnel de l’hôtel.

En conclusion : le contrat de gestion hôtelier inversé n’est pas la pratique la plus répandue par les opérateurs hôteliers. Ils en acceptent les contraintes en contrepartie notamment de sa grande simplicité de mise en œuvre et des garanties qu’ils peuvent obtenir. Chacun des co-contractants peut mesurer, dès la conclusion du contrat, l’ampleur et les limites de ses engagements.

Christopher Boinet et Stanislas Dublineau

Avocats In Extenso Avocats

[1] Masse salariale : dans les hôtels de prestige, à raison d’un employé en moyenne par chambre, égal à 40 % du CA, voire 30 % en hôtellerie 3 ou 4*

[2] Les montants accordés dans ces accords seront visés là aussi comptablement, comme des frais d’exploitation.

Comprendre l’évolution du parc hôtelier français

Comprendre l’évolution du parc hôtelier français

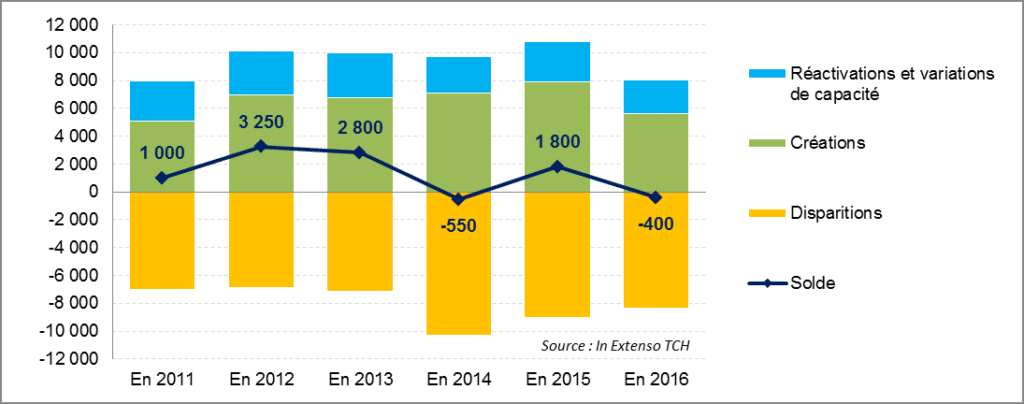

Début 2017, la France métropolitaine comptait près de 17 200 hôtels[1] dont les trois-quarts étaient homologués. Les créations, disparitions et remises en marché d’hôtels observées en 2016 se sont soldées par un déficit de 200 établissements sur un an. La tendance n’est pas nouvelle mais elle s’est amplifiée depuis 2014 en raison d’une recrudescence des disparitions d’hôtels (voir plus loin).

Parallèlement, le volume de chambres offertes s’établissait à environ 637 500 chambres début 2017, en léger recul sur un an (-0,1%). Cette évolution résulte de trois grands types de mouvements :

Graphique 1 : Mouvements observés dans l’hôtellerie de France métropolitaine

et évolution annuelle du parc hôtelier (chambres)

- Les disparitions d’hôtels (environ 450 en 2016, pour un total de 8 400 chambres). En légère diminution par rapport à 2015 (9 000 chambres disparues), cet indicateur s’inscrit dans la lignée du pic observé depuis trois ans. Le parc hôtelier vit en effet une période charnière : départ à la retraite d’exploitants, nombreux petits hôtels ne pouvant faire face aux contraintes réglementaires ou simplement aux investissements nécessaires pour une remise à niveau, etc. Nous avons pu identifier les motifs de disparitions dans trois cas sur quatre. Les principaux sont les suivants :

- Défaillances (36%) : fermetures d’hôtels sans reprise en cours d’année.

- Cessations d’activité (28%) : fermetures d’hôtels suite au départ à la retraite de leur exploitant sans qu’un repreneur ait été identifié, arrêt de l’activité hôtelière dans des établissements faisant par ailleurs restaurant.

- Reconversions en gîtes, meublés ou chambres d’hôtes (16%). Il s’agit dans ce cas d’un transfert de capacités d’accueil entre le marché hôtelier et la para-hôtellerie.

- Reconversions en hébergement social (7%) : celles-ci interviennent essentiellement en Île-de-France et dans les grandes villes.

- Rénovations lourdes / restructurations nécessitant une fermeture d’un an ou plus (4%).

Au-delà des établissements fermés temporairement pour rénovation, qui réintègrent logiquement l’offre au terme de leurs travaux, toutes les disparitions d’hôtels ne sont pas définitives. Parmi les 760 hôtels dont la disparition a été constatée en 2011 et 2012, près d’une centaine (13%) étaient ainsi de nouveau opérationnels début 2017.

- Les remises en marché (environ 120 en 2016) : il s’agit des réactivations mentionnées plus haut, auxquelles s’ajoutent les hôtels obsolètes ou les chambres d’hôtes repositionnés sur le marché hôtelier traditionnel. En y ajoutant les variations de capacités (agrandissements ou réductions du nombre de chambres opérés dans de nombreux hôtels), ces mouvements représentent plus de 2 400 chambres et contribuent pleinement à l’évolution du parc hôtelier national.

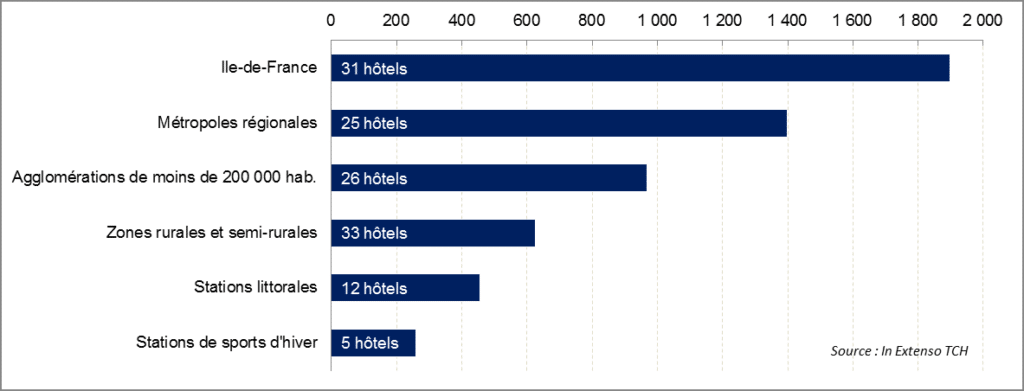

- Les créations d’hôtels (132 en 2016, pour un total d’environ 5 600 chambres). La forte dynamique relevée en 2015 (près de 8 000 chambres créées, dont 3 500 en Ile-de-France) ne s’est pas maintenue. Depuis le début de la décennie seule l’année 2011 avait affiché un si faible volume de chambres créées. En région parisienne, ce ralentissement s’explique en partie par l’attentisme consécutif aux attaques terroristes de 2015. Dans les grandes métropoles régionales, il correspond à une pause après un développement soutenu ces dernières années.

Graphique 2 : Répartition des créations d’hôtels en 2016 par typologie de territoire

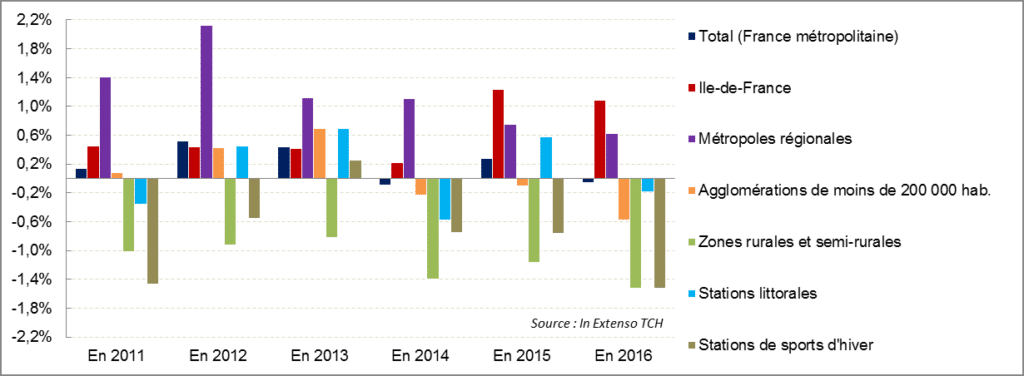

Disparition de 8 400 chambres d’un côté, création ou remise en marché de 8 000 chambres de l’autre : le parc hôtelier français a globalement perdu 400 chambres en 2016. La tendance n’est pas homogène sur le territoire : l’Ile-de-France et les grandes métropoles régionales continuent d’afficher un solde positif tandis que le reste de la France métropolitaine voit son offre reculer.

Graphique 3 : Evolution du parc hôtelier (chambres) par typologie de territoire depuis 2011

- Métropoles régionales[2] (22% de l’offre métropolitaine) : entre début 2011 et début 2016, ces destinations ont connu une croissance de leur parc de chambres d’hôtels de 1,3% par an en moyenne. Ce rythme annuel a même dépassé 2,5% sur les unités urbaines du Havre, de Lyon, de Marseille-Aix et de Montpellier. En 2016, la croissance de l’offre a été nettement plus faible sur les métropoles régionales (+0,6% en moyenne, pour un solde global de près de 900 chambres). Dans ce contexte, seule Marseille-Aix s’est distinguée : son parc de chambres a augmenté de 3,7% sur un an grâce à la mise en marché de six nouveaux hôtels totalisant 641 chambres, soit 42% des chambres créées en 2016 dans les métropoles régionales. Sur 2017, ces dernières vont connaître une nouvelle poussée de croissance, qui devrait toutefois être atténuée par la reconversion sociale d’hôtels d’entrée de gamme en périphérie de villes. Marseille-Aix devrait maintenir un rythme de croissance significatif, tout comme Lyon. En matière de créations de nouveaux hôtels, les deux métropoles devraient se faire doubler par Bordeaux et Nice à partir de 2018 : sur chacune d’entre elles, la création de 1 200 à 1 500 chambres est en effet anticipée entre 2018 et 2020.

- Ile-de-France (25% de l’offre de chambres d’hôtels de France métropolitaine en 2017) : pour la deuxième année consécutive, la région a connu une croissance de son parc légèrement supérieure à 1%. Le rythme des créations est resté élevé (une trentaine, comme en 2015) mais avec des produits de plus faible capacité (61 chambres en moyenne contre 99 en 2015). Parallèlement, les disparitions d’hôtels ont été moins nombreuses, en particulier les reconversions sociales qui avaient connu un pic en 2015. En 2016, l’Ile-de-France a en définitive gagné 1 700 chambres (+1,1%). La tendance 2017 devrait être plus modérée : sur les douze mois de l’année une trentaine de nouveaux hôtels devraient avoir été mis en marché (2 200 à 2 500 chambres) mais à elle-seule la fermeture pour rénovation du Pullman Montparnasse (près de 1 000 chambres) devrait peser fortement sur les disparitions de chambres.

- Agglomérations de moins de 200 000 habitants[3] (22% de l’offre métropolitaine) : alors que les grandes métropoles régionales concentrent l’attention des investisseurs hôteliers, les agglomérations françaises de moins de 200 000 habitants peinent à compenser les disparitions d’hôtels. Entre début 2011 et début 2016, la croissance annuelle moyenne du volume de chambres s’est ainsi élevée à 0,2%, influencée par le dynamisme de quelques agglomérations : Perpignan, Poitiers, Thionville et Vannes notamment. Au cours de l’année 2016, en revanche, cette tendance fragile s’est inversée : ces territoires ont globalement vu disparaître plus de 800 chambres (-0,6%). A elle-seule, Lourdes a perdu 500 chambres en 2016, et globalement près de 2 000 chambres depuis début 2011 (-15%).

- Zones rurales et semi-rurales [4] (16% de l’offre métropolitaine) : ces territoires ont vu leur offre de chambres d’hôtels reculer de près de 1 600 chambres au cours de l’année 2016 (-1,5%). C’est plus que les années précédentes (-1,1% par an en moyenne sur 2011-2016) mais en ligne avec une tendance observée depuis des années. Plus de la moitié des hôtels disparus en 2016 en France métropolitaine se trouvaient en zones rurales ou semi-rurales et affichaient une capacité moyenne inférieure à 15 chambres. Une trentaine de créations d’hôtels (environ 600 chambres) ont malgré tout été recensées, mais bien souvent aux portes de grandes agglomérations.

- Stations littorales (11% de l’offre hôtelière métropolitaine) : après s’être légèrement étoffé entre début 2011 et début 2016 (+0,2% par an), le parc hôtelier des stations littorales a reculé de 0,2% au cours de l’année 2016 (-150 chambres). Un regain de créations d’hôtels devrait permettre de retrouver un solde positif à fin 2017, et une quarantaine de projets sont identifiés à l’horizon 2020, représentant un potentiel de plus de 3 500 chambres. Néanmoins, les charges foncières et la saisonnalité compliquent souvent la concrétisation de ces opérations et, parallèlement, la pression foncière favorise la reconversion de sites hôteliers en programmes résidentiels. Dans ces conditions, la croissance de l’offre hôtelière balnéaire à moyen terme reste étroitement liée aux politiques urbaines et touristiques locales, voire aux actions de soutien conduites à l’échelle nationale.

- Stations de sports d’hiver (4% de l’offre hôtelière métropolitaine) : elles ont terminé 2016 sur une perte nette de plus de 400 chambres (-1,5% sur un an). Observée depuis 2011, cette contraction de l’offre atteint presque 5%. Parmi les grandes stations, seule Val-Thorens se distingue véritablement : quatre hôtels 4 et 5 étoiles y ont été créés depuis 2011, pour un total de 257 chambres. Globalement, la petite hôtellerie peine à se maintenir dans les stations de sports d’hiver et les créations ne sont pas assez nombreuses pour inverser la tendance (cinq hôtels mis en marché en 2016, pour 258 chambres). Plus dynamique, le marché des résidences de tourisme est souvent perçu comme un moyen de compenser le recul de l’hôtellerie traditionnelle en stations de sports d’hiver : en 2016, une quinzaine de résidences ont ainsi enrichi le marché de plus d’un millier d’appartements. Cependant, dans le même temps, un volume d’offre quasiment équivalent a glissé vers le marché des résidences secondaires, illustrant ainsi un enjeu majeur pour l’avenir de ces destinations : la préservation de leur offre d’hébergements marchands.

Samuel COUTELEAU,

Senior Manager In Extenso TCH

——————————————————————————————————————————————

[1] Hors établissements obsolètes : hôtels non homologués (ni normes 1986 ni normes 2012) offrant un niveau de confort très sommaire (sanitaires communs en particulier)

[2] Unités urbaines (au sens de l’INSEE) de plus de 200 000 habitants, hors Ile-de-France et hors stations littorales et de sports d’hiver

[3] Unités urbaines (au sens de l’INSEE) de 10 000 à 200 000 habitants, hors Ile-de-France et hors stations littorales et de sports d’hiver

[4] Unités urbaines (au sens de l’INSEE) de moins de 10 000 habitants, hors Ile-de-France, et communes rurales, hors stations littorales et de sports d’hiver